Raport poranny Forex

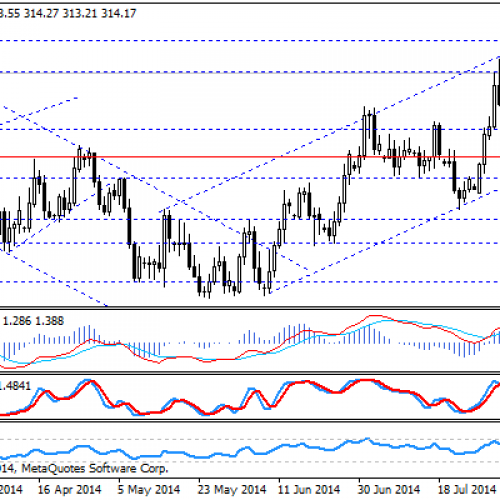

Eurodolar wciąż balansuje nad linią trendu poprowadzoną przez dołki z drugiej połowy maja. Przed rozpoczęciem sesji europejskiej kurs EUR/USD wzrasta do 1,3030. Sytuacja techniczna (dywergencje z oscylatorami) stanowić może jednak zwiastun końca spadków eurodolara. Kurs EUR/PLN kontynuuje zawężającą się konsolidację.

Obecnie notowania EUR/PLN znajdują się na 4,3210, natomiast USD/PLN znajduje się na 3,3150. Dziś najważniejszymi wydarzeniami będą odczyty indeksów PMI ze strefy euro (09:13 – 09:58) – największą uwagę powinny przykuć wstępne dane z Włoch i Hiszpanii. Ponadto poznamy wstępny odczyt inflacji w Eurolandzie w czerwcu (11:00) oraz indeks ISM dla przemysłu w USA (16:00). Z rodzimej gospodarki natomiast poznaliśmy już pierwszy odczyt za czerwiec – PMI dla przemysłu. W całym tygodniu kluczowymi wydarzeniami będą: decyzje ws. stóp RPP (środa) i ECB (czwartek) oraz raport z amerykańskiego rynku pracy (piątek). Nad ranem sentyment nieco popsuły dane z Chin. Indeks PMI dla przemysłu za czerwiec obliczany przez Chińską Federację Logistyki i Zaopatrzenia został zrewidowany z 50,8 do 50,1 pkt. natomiast obliczany przez bank HSBC z 49,2 do 48,2 pkt. Wartości indeksów wskazują na najwolniejszy rozwój chińskiego przemysłu od czterech miesięcy. Z kolei japoński odpowiednik PMI – indeks Tankan dla przemysłu za drugi kwartał wypadł lepiej od prognoz (wzrost z -8 do 4 pkt.), potwierdzając tym samym, ze japońska gospodarka stopniowo nabiera tempa.

Polska: RPP znów obniży

PMI dla polskiego przemysłu w czerwcu wzrósł z 48 do 49,3 pkt., czyli powyżej konsensusu (48,3 pkt.) oraz naszej prognozy (48,6 pkt.). To jednak już piętnasty miesiąc z rzędu, w którym wartość indeksu plasuje się poniżej poziomu 50 pkt., czyli bariery oddzielającej regres od rozwoju w sektorze. Uważamy, że w obliczu niezadowalających danych z gospodarki, połączonych z inflacją wyraźnie poniżej celu NBP, na rozpoczynającym się jutro posiedzeniu, Rada Polityki Pieniężnej obniży stopy procentowe o 25 pb. Takiego rozstrzygnięcia spodziewają się 23 na 24 ankietowane przez gazetę giełdy „Parkiet” instytucje finansowe (jedna zakłada brak zmian kosztu pieniądza). Złoty jednak cały czas pozostaje pod silnym wpływem czynników zewnętrznych oraz notowań eurodolara. Z kolei możliwość ponownej interwencji NBP chroni złotego przed silniejszym osłabieniem. Uważamy, że w tym tygodniu notowania EUR/PLN pozostaną w przedziale 4,30 – 4,35.

Strefa euro: Wyhamowanie spowolnienia

Ze strefy euro o godzinie 11:00 poznamy inflację konsumencką za czerwiec. Konsensus w ankiecie Bloomberga zakłada wzrost z 1,4 do 1,6 proc. w ujęciu rocznym. Gdyby tak się stało byłby to drugi z rzędu wzrost inflacji, potwierdzający w pewnym stopniu postępujące ożywienie koniunktury w Eurolandzie. W tym kontekście, wcześniej ważniejszych wskazówek udzielą odczyty indeksów PMI za czerwiec. Uważamy, że dane nie wskazujące na pogłębiające się spowolnienie gospodarki zmniejszają prawdopodobieństwo dalszego poluzowania polityki pieniężnej przez ECB na czwartkowym posiedzeniu. Wzrost inflacji i ewentualne rewizje w górę indeksów PMI powinny wspierać wspólną walutę.

Szymon Zajkowski

Departament Analiz DM TMS Brokers S.A.

Może to Ci się spodoba

EUR/GBP cały czas w trendzie spadkowym

Kombinacja czynników makro nadal sprzyja spadkom na tej parze. Zmienić, chociaż raczej w postaci większej korekty, a nie zmiany trendu mogłaby dopiero seria danych sugerujących, że Bank Anglii nie podniesie

Alokacja pomoże dolarowi

Eurodolar utrzymuje się w zawężającym się przedziale wahań, a zachowanie kursu sugeruje niską aktywność inwestorów. Bilans ryzyk dla kursu związany z wychodzeniem amerykańskiej gospodarki z zimowego spowolnienia i zbliżającym się

HUF w dół pomimo wyższej inflacji

Dzisiejsze nastroje na koszyku CEE ciążą nie tylko złotemu, gdyż pod wyraźną presją znajduje się również węgierski forint. W konsekwencji HUF osłabia się wobec głównych, zagranicznych dewiz pomimo, iż wcześniejsze

0 Comments

Brak komentarzy!

You can be first to comment this post!