Tydzień ze słabszym dolarem? – Raport dzienny FX

James Bullard w ubiegły czwartek wywołał dyskusję, która jak widać nie znika w mediach – to kwestia terminu wygaszenia programu QE3. Bullard dał do zrozumienia, że ostatnie zamieszanie na światowych rynkach powinno skłaniać do większej ostrożności i tym samym powstrzymania się z zakończeniem QE3 już w październiku, co otworzyło pole do dyskusji nt. generalnego podejścia do sposobu wyjścia z ultra luźnej polityki w najbliższych miesiącach. Bullard nie ma jednak prawa głosu w FOMC w tym roku, podobnie jak wypowiadający się w weekend John Williams i Eric Rosengren. Ci jednak dali do zrozumienia, że przy QE3 nie należy już manipulować, chociaż kwestia szybkiego zacieśnienia polityki w latach 2015-16 pozostaje już „otwartą sprawą”. Tym samym dolar nadal będzie miał słabszą prasę, a inwestorzy nie będą do końca pewni, czy FOMC nie rozbroi jakieś „bomby” przy okazji posiedzenia w dniach 28-29 października. W kalendarzu na ten tydzień mamy ważne dane nt. inflacji CPI za wrzesień w środę, które mogą ważyć na nastrojach.

•EUR/USD: Zerkamy na dług i czekamy na wyniki stress-testów

•USD/JPY: Reforma funduszu emerytalnego coraz bliżej

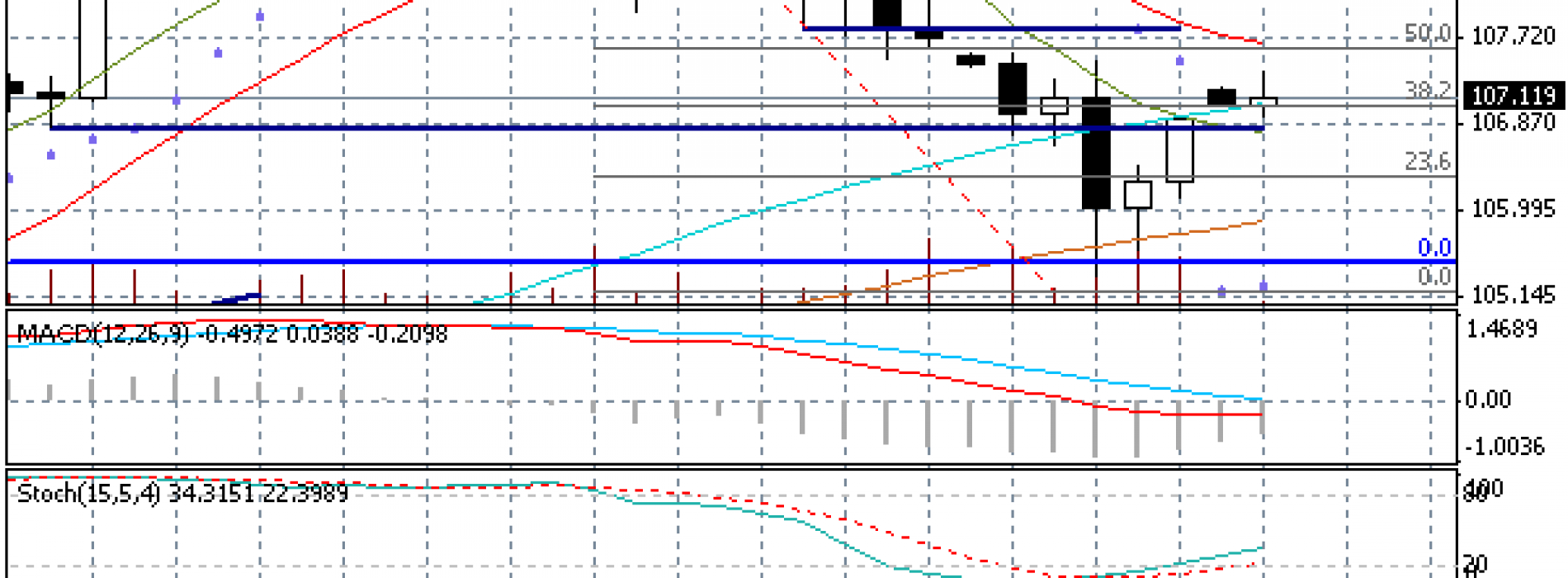

Rzut oka na wykres koszyka BOSSA USD pokazuje, że opisywany od kilku dni scenariusz powolnego osuwania się i ostatecznie testowania w tym tygodniu okolic minimum z ubiegłego tygodnia na 71,48 pkt., a więc poniżej istotnych 71,58 pkt. wciąż ma szanse na realizację. Rejon oporu 72,30-72,40 pkt. jest dość solidny. Dzisiaj ważnym impulsem może być zejście poniżej 72 pkt.

Wykres dzienny BOSSA USD

Kalendarz publikacji jest dzisiaj pusty, jedynie o godz. 16:00 zaplanowane jest wystąpienie członka zarządu FED –Jerome Powell’a, który ma zaplanowany wykład nt. bankowości. Jego poglądy były zazwyczaj umiarkowane, więc jeżeli nawiąże do bieżących kwestii, które obecnie angażują rynki, to raczej nie wpłynie na zmianę nastrojów.

•EUR/USD: Zerkamy na dług i czekamy na wyniki stress-testów

Wprawdzie w piątek premier Grecji starał się deprecjonować ryzyko wcześniejszych wyborów w 2016 r. (taki scenariusz mógłby się pojawić, gdyby parlament nie był w stanie wyłonić prezydenta), które mogłyby wynieść do władzy skrajną lewicę (takie są sondaże), to jednak tylko częściowo uspokoił nastroje. Rentowności 10-letnich obligacji greckich nadal utrzymują się powyżej poziomu 8 proc. Rynek zastanawia się na ile prawdopodobny może być scenariusz kolejnego pakietu wsparcia dla Aten, chociaż te dopiero co chciały wyjść z „parasola pomocowego” i nie tak dawno częściowo powróciły na rynek długu. To dla rynków będzie kluczowe to reakcja Europejskiego Banku Centralnego. Pamiętając jednak chociażby zapisy z przedstawionego w 2012 r. programu OMT, szanse na szerokie zakupy obligacji rządowych krajów PIIGS (chociażby w ramach klasycznego QE) w najbliższych miesiącach nie są nazbyt duże. A to może wywołać kolejną falę paniki na rynkach, zwłaszcza jeżeli gospodarczy marazm będzie się pogłębiał (szkodzi on najbardziej właśnie krajom PIIGS).

W najbliższych dniach rynek będzie też spekulował nt. wyników testów wytrzymałościowych dla banków, których ostateczne wyniki zostaną opublikowane w najbliższy weekend. Już teraz pojawiają się plotki, że kilka banków mogło ich nie zaliczyć, co gdyby się potwierdziło wzbudziłoby mocne obawy przed kolejną odsłoną kryzysu w tym sektorze.

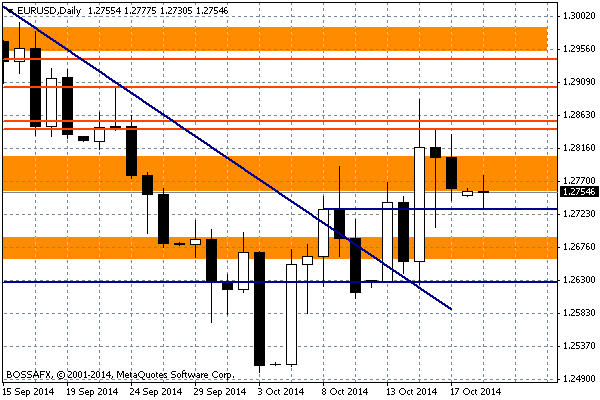

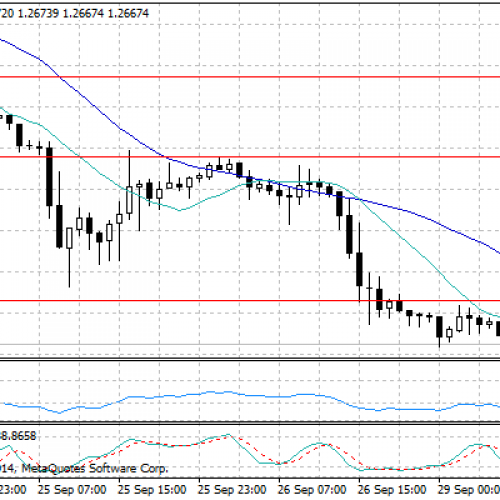

Na razie jednak te teoretycznie negatywne informacje mają ograniczony wpływ na wspólną walutę – ta swoją mocną przecenę zaliczyła wcześniej, a od ponad 2 tygodni skutecznie próbuje odbijać w górę. Na dziennym wykresie widać, że okolice wsparcia to rejon 1,2730-50. Jego skuteczna obrona da szanse na testowanie okolic 1,2840 i dalej 1,2885 w tym tygodniu. Wyraźne złamanie 1,2730 będzie jednak sygnałem do testowania okolic 1,2680 i być może zejścia jeszcze niżej – wykształcenia się kolejnej fali spadkowej.

Wykres dzienny EUR/USD

•USD/JPY: Reforma funduszu emerytalnego coraz bliżej

W weekend w japońskiej prasie pojawiły się informacje, że zmiany dotyczące procentowego limitu udziału akcji w portfelu GPIF (państwowego funduszu emerytalnego) mogą zostać sfinalizowane do końca miesiąca. Mają one zakładać wzrost limitu z obecnych 12 proc. +/- 6 proc. do 25 proc. z możliwością ustalenia górnego pułapu na 30 proc. Odpowiedzią rynku na te „rewelacje” była blisko 4 proc. zwyżka giełdowego indeksu Nikkei225, gdyż rynek zakłada, że GPIF mógłby dokupić akcji nawet za 8 bln JPY. Warto jednak pamiętać o tym, że temat zmian w GPIF był już „wałkowany” od wiosny.

W efekcie reakcja na USD/JPY jest już o wiele bardziej umiarkowana, mimo zwyczajowej sporej korelacji z Nikkei225. Rejon 107 to zniesienie 38,2 proc. ostatnich spadków, a przy 107,60 proc. jest to 50 proc. W ubiegłym tygodniu zanotowaliśmy odbicie z okolic 105,42 (to istotne wsparcie z przełomu roku). Nie oznacza to jednak, że rynek nie przetestuje tego poziomu ponownie w ciągu najbliższych kilkunastu dni.

Wykres dzienny USD/JPY

Opracował: Marek Rogalski – Główny analityk walutowy DM BOŚ

Może to Ci się spodoba

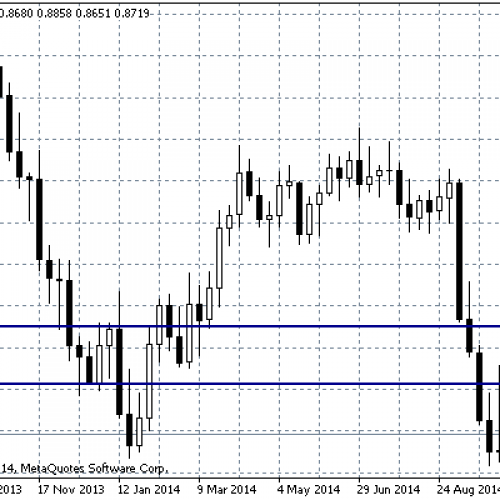

Ropa waży na AUD

Wyraźnie taniejąca w ostatnich dniach ropa odciska swoje piętno na walutach surowcowych, takich jak dolar australijski (AUD), który słabnie niemal we wszystkich konfiguracjach. Swoje robi też pojawiająca się co jakiś

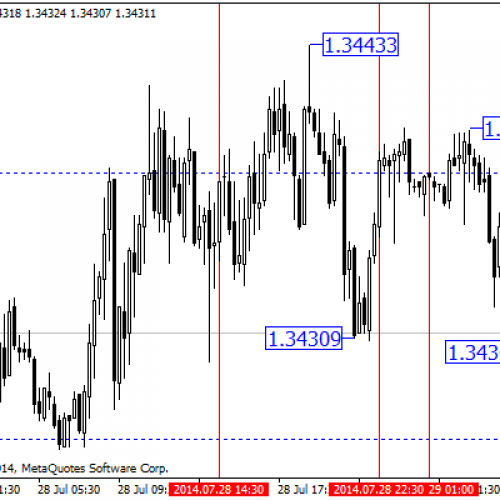

Przegląd poranny 29 lipca

Sesja Amerykańska: Podczas sesji w USA eurodolar konsolidował w zakresie 1,3430-1,3443 USD. Równocześnie wskazać można było na pewną słabość funta szterlinga, który zniżkował wobec USD oraz EUR. Ponadto obserwowaliśmy spadek

Przegląd poranny 29 września

Sesja azjatycka: Podczas sesji w Azji notowania eurodolara pozostają ustabilizowane w okolicach 1,2670-1,2680. Podobnie jest na wykresie CHF względem USD, natomiast dolar amerykański umacnia się względem brytyjskiego funta i japońskiego

0 Comments

Brak komentarzy!

You can be first to comment this post!