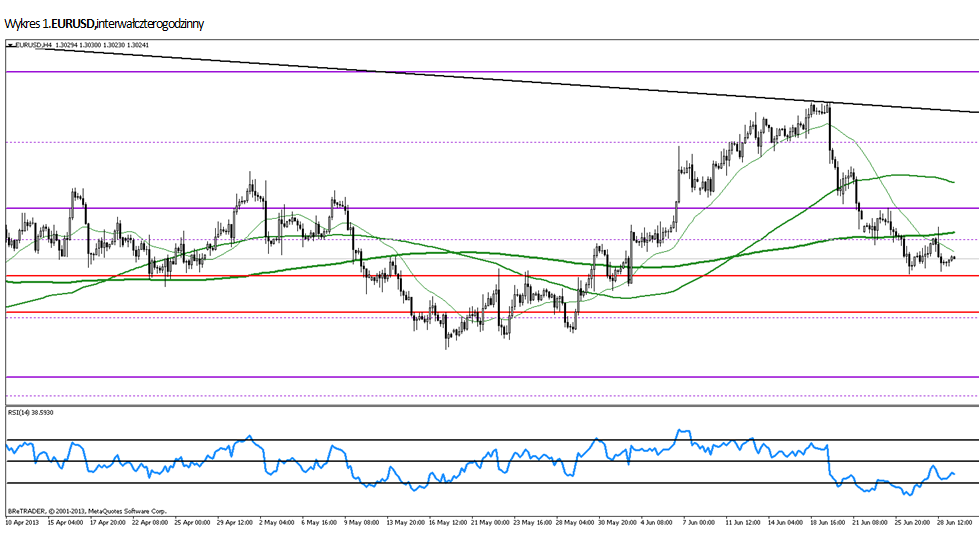

Analiza poranna Forex: EUR/USD

W ubiegłym tygodniu inwestorzy mieli szansę ochłonąć po słowach Bena Bernanke z 19 czerwca i przemyśleć rzeczywisty wpływ stopniowego wycofywania środków z QE. O ile dolar amerykański ponownie umacniał się do wszystkich walut (na koniec tygodnia EURUSD 1.3015, USDJPY 99.19, GBPUSD 1.5206, USDPLN 3.3225) o tyle amerykańska giełda zdołała nieco odrobić straty. Być może realizuje się scenariusz, o którym pisaliśmy niejednokrotnie – rynek gra pod odbicie w amerykańskiej gospodarce, bez którego decyzja o QExit byłaby niemożliwa. Na ten moment trudno jednak wyobrazić sobie ustanawianie nowych szczytów na S&P przy rosnących premiach kredytowych (wzrost kosztów finansowania dla przedsiębiorstw), Europie pogrążonej w recesji/minimalnym wzroście, a przede wszystkim przy przeobrażających się Chinach. Rentowności amerykańskich 10latek nadal utrzymują się powyżej 2.5%, a prognozy mówią o dalszych wzrostach. Co bardziej martwi rynki, a przede wszystkim inwestorów instytucjonalnych stosujących strategie carry trade, to utrzymujące się blisko swoich tegorocznych maksimów (0.93%) rentowności japońskich dziesięciolatek. Kiedy długi koniec japońskiej krzywej ponownie zacznie opadać, globalne osłabienie jena powinno przybrać na sile.

Warto odnotować jedną pozycję z kalendarza w zeszłym tygodniu, a mianowicie finalny odczyt PKB w USA za pierwszy kwartał. Ostatecznie wzrost został zrewidowany w dół, z 2.4% do 1.8%. Niezaprzeczalnie, poziom wzrostu gospodarczego jest jednym z głównych wyznaczników polityki prowadzonej przez FED (co wynika zresztą z ustaw regulujących działanie Rezerwy Federalnej).

W tym tygodniu poznamy kolejne kluczowe odczyty z amerykańskiej gospodarki. Tradycyjnie w pierwszy piątek miesiąca ukażą się dane dotyczące zmiany zatrudnienia w sektorze pozarolniczym (tzw. Paryolle), poprzedzone środowym odczytem ADP (instytucja prywatna prognozująca zmianę zatrudnienia w USA)..

W czwartek odbędzie się pierwsze posiedzenie Komitetu Polityki Monetarnej pod przewodnictwem nowego szefa BoE Marka Carneya. Nikt nie oczekuje ważnych zmian już na pierwszym posiedzeniu, ale z pewnością inwestorzy zainteresowani brytyjskim funtem dostaną wskazówki odnośnie dalszej polityki BoE. W czwartek także swoją decyzję ogłosi EBC. Ta konferencja może mieć kluczowe znaczenie dla EURUSD, ponieważ dywergencja polityki prowadzonej przez FED i EBC prawdopodobnie zostanie potwierdzona (zacieśnianie ze strony FED, luzowanie ze strony EBC).

We wtorek z kolei decyzję ogłosi Bank Rezerwy Australii i tutaj niektórzy ekonomiści twierdzą, że nastąpi obniżka stopy z 2.75% do 2.50%.

Dzisiaj poznamy odczyty wskaźników PMI dla europejskich gospodarek (w tym polskiej), a o godz. 16:00 IMS PMI dla gospodarki amerykańskiej. Jeśli obok polityki monetarnej, wyprzedzające dane makro USA/Strefa Euro nadal będą wykazywać dywergencję, eurodolar może spaść poniżej 1.30, przełamując po kolei poziomy 1.2980, 1.2890, a ostatecznie przetestować 61.8% zniesienie ostatniej fali wzrostowej (1.2682)

Dominik Rożko, Dom Inwestycyjny BRE Banku, Zespół BRE FOREX ECN

Może to Ci się spodoba

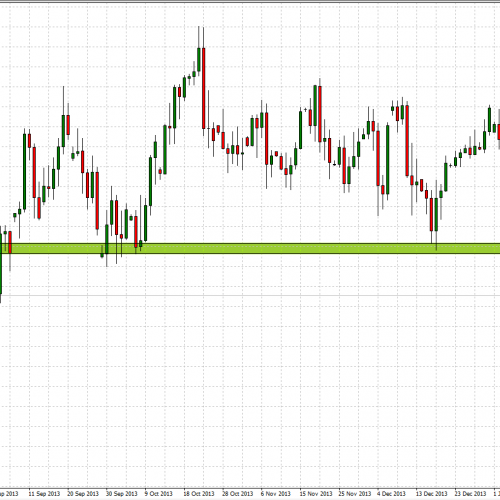

AUD/JPY: obrona oporu

W kończącym się tygodniu mieliśmy wyraźną korektę poprzedniego ruchu spadkowego na parze AUD/JPY. Z punktu widzenia analizy technicznej ważnym punktem jest zatrzymanie się ceny i obrona wsparcia/oporu wyznaczonego przy poziomach

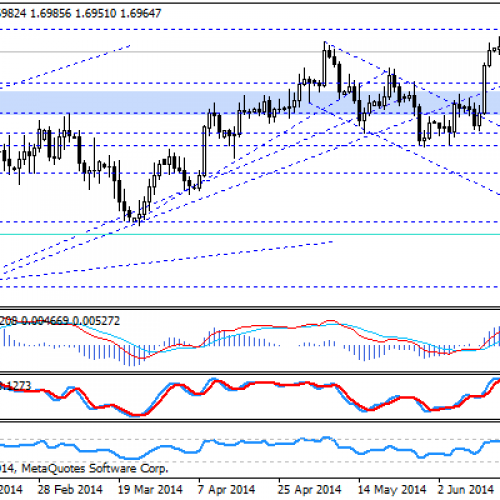

Raport poranny Forex

Po publikacji raportu z amerykańskiego rynku pracy dolar zyskał na wartości. Kurs EUR/USD zniżkował do 1,3040. Obecnie notowania znajdują się jednak na poziomie 1,3120. Po długim weekendzie majowym, pierwszego dnia

Funta dalej w defensywie po sygnałach z BoE

Funt szterling w trakcie dzisiejszej sesji pogłębia zniżki z poprzedniego dnia, gdy szef Banku Anglii schłodził oczekiwania rynku na podwyżki stóp procentowych jeszcze w tym roku. Na osłabieniu funta korzystało

0 Comments

Brak komentarzy!

You can be first to comment this post!